前回、給与明細書の【支給編】について記載させて頂きましたが、今回はその続きの【控除編】について記載をさせて頂きます。

【支給編】をまだ見ていない方は、先に見て頂いてから今回の記事を見て頂いた方が分かりやすいと思いますので、宜しければ【支給編】も見て頂けると幸いです。

給与明細のコレって何?~支給編~

控除される項目について

健康保険料

給与額や勤務時間等の条件にもよりますが、条件を満たす方は加入する必要がある公的な医療保険料になります。

治療をした時の医療費の一部を補填してくれる為の財源になります。

介護保険料

40歳以上から加入が義務となる保険料になります。

また、介護が必用と認定された際に少ない金額の負担で介護サービスが受けられる様にする為の財源になります。

雇用保険料

勤務時間等の条件にもよりますが、条件を満たす方は加入する必要があります。

また、会社を失業した際の「失業給付」だけのイメージを持たれている方もいるかと思いますが、「育児休業給付」「介護休業給付」「教育訓練給付」「高年齢雇用継続基本給付」があり、これらの為の財源になります。

厚生年金保険料

70歳未満が加入対象でその他は健康保険と加入条件は同じになります。

また、老後や障害等の際に給付される際の財源になります。

所得税

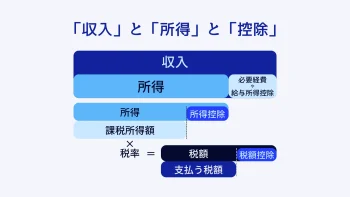

1年間で稼いだお金(給与等)により所得税の納める金額が変ります。

また、年間の給与額全てに対して所得税が掛かるのではなく、「給与所得控除」額などを差し引いた金額から納める所得税が決まります。

住民税

前年の所得の10%を納めます。(6%は区市町村民税、4%は都道府県民税)

また、「普通徴収」と「特別徴収」とがあり、「普通徴収」はご自身で納め「特別徴収」は事業主が従業員に変り納税します。

まとめ

2回に分けて記載させて頂きましたが、給与明細書に記載されている各項目についてイメージできましたでしょうか?

手取りが何でこんなに少なくなるの?と疑問に思われていた方も、年金や介護、離職した等、なにかあった時の財源(サポート)になっている事を把握して頂けると、手取り額が少なくなる事にもご理解が頂きやすいのかなと思います。

未来の自分への投資のひとつと考えて頂ければ幸いです。

投稿者プロフィール

-

初回面談のヒヤリングを担当。

お客様のニーズをしっかりと聞き出し、より良いサービス、よりご満足頂ける方法、より経営がしやすい方法をご提案しています。

ときには弊社のサービスではなく、他社やほかの方法をオススメすることも…

お客様が安心して経営できるようにサポートしています。

最新の投稿

お知らせ2023年1月24日給与計算業務を外部委託する理由

お知らせ2023年1月24日給与計算業務を外部委託する理由 お知らせ2023年1月17日給与計算のよくある間違いはコレ!

お知らせ2023年1月17日給与計算のよくある間違いはコレ! 給与計算2022年7月1日給与計算の流れを解説!

給与計算2022年7月1日給与計算の流れを解説! 年末調整2022年6月27日年末調整と確定申告の違い

年末調整2022年6月27日年末調整と確定申告の違い

お問い合わせ

ご依頼及び業務内容へのご質問などお気軽にお問い合わせください